管账单,代办卡,P2P……51信用卡如何“三级跳”进深渊互联网+

“2019 捕获独角兽最多的机构 :红杉、阿里、腾讯、警方”。

“2019 捕获独角兽最多的机构 :红杉、阿里、腾讯、警方”。

“2019 捕获独角兽最多的机构 :红杉、阿里、腾讯、警方”。

当人们更乐于讨论相关的段子,而不是高管回应,或许意味着这场风波早已难以避免。在刚刚过去的周一,互金圈便再次地震:

上午,13 辆警车开到了杭州市紫霞街 80 号西溪谷国际商务中心 G 座的总部——港股上市公司 51信用卡总部,上百名警察冲进了办公室。直到下午 3 点,才开始连人带着装满资料的纸箱,装走了三辆客运大巴。

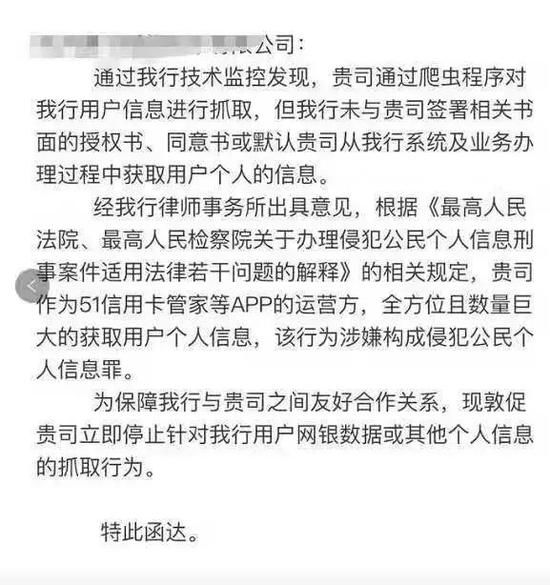

一时之间,众说纷纭,主要集中在暴力催收或违规收集用户信息两方面,其间更是流出了一份文件截图佐证后一说法,称 51信用卡在未与银行方面签署相关授权书的情况下,“通过爬虫程序对我行用户信息进行抓取”:

二级市场很快作出反应,51信用卡的股价午后便开始断崖式下跌。截至收盘,51信用卡报收1.77港元/股,跌幅高达 34.69%,创下历史新低。

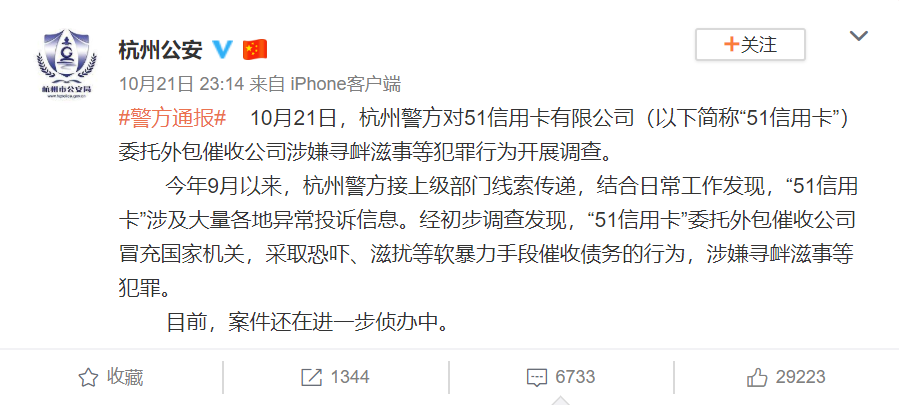

直到昨晚,事态才进一步明朗。@杭州公安 微博显示,此次风波的根源是:“委托外包催收公司冒充国家机关,采取恐吓、滋扰等软暴力手段催收债务的行为,涉嫌寻衅滋事等犯罪。”

51信用卡创始人、CEO 也于今天早上 6 点在微博做出了回应,一方面承认“对借款人联络沟通过程中出现了一些过激的行为,给个别借款人造成了伤害”;另一方面,也强调了“投资业务到期提现正常”:

整件事情看下来颇有些趣味。违规收集用户信息的说法没了下文,反倒将早已风声鹤唳的 P2P 行业再次推到台前。而这背后,恰好是一部从工具到平台的“进化史”。 01 “踩中每一步”的 51信用卡

51信用卡之所以能够集齐暴力催收、违规收集用户信息、P2P 等众多争议点。在于其从诞生到今天,整体的业务经过了多次调整,这一点由其官方介绍便能看出一些端倪:

“为您提供智能账单管理、还款提醒、信用卡还款、在线办卡、薅羊毛攻略、投资、借贷等一站式金融服务”

而这其中,便大致可分为三个阶段:工具阶段、中介阶段以及信贷阶段。

2012 年到 2013 年,是 51信用卡的第一个阶段。

上一个创业项目——专注于杭州本地二手房的C2C平台房途网进入瓶颈期,孙海涛便在内部分拆了三个项目创业项目。其中一个名为 51账单,由孙海涛与 4 名同事人在西溪留庄御晟酒店鼓捣了一个多月后上线,这便是 51信用卡的前身。很快,51账单在小范围引起了关注。

一方面,彼时正处于移动互联网红利期,各垂直 App 市场都近乎空白;另一方面,当时各银行尚不重视 App,而 51账单最早上线了邮箱同步信用卡账单功能抢到了时间窗口;以及,51账单当时花了不少精力在内容建设,收集各家银行卡的优惠信息。

51账单顺势更名为 51信用卡管家,但之后近一年中一直处于用户增长缓慢,融资困难的瓶颈。一方面,官方将信用卡优惠信息线上化,外加“羊毛党”竞品不断增加,51信用卡优势不再明显。

另一方面,一级市场普遍将其对标随手记这类记账产品,而 51信用卡管家也顺势上线过管理现金账户、银行账户等功能,但用户活跃、留存、增长一直没有起色。

2014 年到 2015 年,是 51信用卡的第二个阶段。

这一时期,51信用卡发现了持有多张信用卡用户有更强的用户粘性,便开始重点发力多卡管理,以及帮银行发行信用卡:用户把所需信息提交给 51信用卡后,银行客户经理便会在后台进行审核,选择合适的客户推进。

这切中了两个机遇:其一,提交一次信息便能办理多家银行信用卡,和 51的信用卡跨行管理业务相契合,获客成本极低;其二,对接了当时各家银行的信用卡开卡业务指标。

孙海涛曾在接受 36Kr 采访时回忆找雷军融资时的经历:

“他那天见了很多创业者,像面试一样,可我那时候的信心很强,就是因为我每天刷新一下后台,办卡收入大概一天就有30万,所以我觉得你不投我也没关系,我也不会死,就是有这种底气。”

据 Oliver Wyman 报告,按 2015 年、2016 年及 2017 年各年的月活跃用户数计,51信用卡运营着中国最大的线上信用卡管理平台。51信用卡招股书则显示,截至 2017 年底,51信用卡管家管理了约 1.063 亿张信用卡。

也是在这一阶段,51信用卡开始初尝金融服务。2014 年 4 月,51 信用卡联合宜信推出了“瞬时贷”。该产品由 51信用卡提供用户订单,宜信进行风控审核,完成授信、提供资金。

但 51信用卡并不满足于导流。

从 2015 至今,是 51信用卡的第三个阶段。

和上一个阶段一样,51信用卡依然是在打时间窗口。对于银行而言,在办卡流程进一步优化、APP、公众号跟上后,通过免手续费、快速到账等手段将用户握在自己手上的条件已经成熟。

对于 51信用卡而言,自然又要寻求新一个增长点,标志性事件是 2015 年 1 月推出创新金融服务平台“51人品”,正式进军 P2P。

该产品借由用户的社交数据、信用卡等信息为其人品值打分,其中“51人品贷”对应小额现金借贷,“51人品”对应理财。两个月不到,用户每天充值就突破了 1 亿元。

在 2016 年 9 月 20 日的四周年庆上, 51信用卡顺势宣布产品要从“信用卡管理”到“负债管理”的转变,不仅要强化“51人品”,更要打造一个“互联网金融生态”:

不断向外输出流量、技术和资产,实现了基础能力的开放式共享,未来将进一步打造科技金融的基础设施服务平台。

从办卡到 P2P,51信用卡的业绩表现赢得了资本的认可,从四周年上宣布的 3.1 亿美元C轮融资,到同年 11 月 1 日宣布的C+轮融资,不过 30天内 51信用卡便获得了近 4 亿美元融资。

简而言之,51信用卡的发展史,也是一部银行的数字化史。 02 “刀口舔血”的 P2P

信贷服务一步步从新增长点变成了 51信用卡的支柱业务。

2015 年时,其信贷服务收入还仅为 1675 万元;到了 2018 年便增长到多达 20.5 亿元,三年增长了近 136 倍,营收占比从不到 20% 增长超过 70%。

P2P 管控趋严,51信用卡也开始慢慢踩下了刹车。

半年报显示,其于 2019 年上半年信贷撮合及服务费收入 8 亿元,同比下滑 13.9%;营收占比则从去年同期的 73.2% 降低至 57.4%。

另一方面,51信用卡的介绍服务费(导流给其它互金平台的渠道费用)收入却进一步上涨,其于 2019 年上半年便是收入近 2 亿元,同比增幅高达 134.5%。

而半年报中 51信用卡更提到,公司赋能其他金融机构向公司客户提供的信贷规模已经超过自身 P2P 平台。

此消彼长间,反映的一个趋势是:51信用卡对于扩大贷款规模已经趋于保守,这和当年不愿为宜信贷做嫁衣的态度正好相反,只能转而通过导流维持运营。

一方面,监管部门在扫黑除恶行动中大力整治催收乱象;另一方面,大量第三方支付机构对无资质平台切断支付通道。而最为关键的是,51信用卡的“互联网金融生态”正面临危机。

在今年 315晚会曝光 “714”高炮、“套路贷”后,监管部门便开始了整治为这类现代金提供风控的数据公司。进入 9 月后,便有公信宝、天翼征信科技、新颜科技、魔蝎科技等几家大的数据公司接连被调查或查封,引起了第三方大数据行业的地震。

而这有志于“互联网金融生态”的 51信用卡而言,显然不是好消息。比如,今年 7 月 3 日,工信部发布的 2019年第一季度电信服务质量通告中,51人品贷便因未经用户同意收集个人信息被点名。

自有 P2P 业务规模在严监管下收紧,“生态”扩张又面临无米下锅,51信用卡的这个冬天看起来并不好过。

“2019 捕获独角兽最多的机构 :红杉、阿里、腾讯、警方”。

“2019 捕获独角兽最多的机构 :红杉、阿里、腾讯、警方”。

当人们更乐于讨论相关的段子,而不是高管回应,或许意味着这场风波早已难以避免。在刚刚过去的周一,互金圈便再次地震:

上午,13 辆警车开到了杭州市紫霞街 80 号西溪谷国际商务中心 G 座的总部——港股上市公司 51信用卡总部,上百名警察冲进了办公室。直到下午 3 点,才开始连人带着装满资料的纸箱,装走了三辆客运大巴。

一时之间,众说纷纭,主要集中在暴力催收或违规收集用户信息两方面,其间更是流出了一份文件截图佐证后一说法,称 51信用卡在未与银行方面签署相关授权书的情况下,“通过爬虫程序对我行用户信息进行抓取”:

二级市场很快作出反应,51信用卡的股价午后便开始断崖式下跌。截至收盘,51信用卡报收1.77港元/股,跌幅高达 34.69%,创下历史新低。

直到昨晚,事态才进一步明朗。@杭州公安 微博显示,此次风波的根源是:“委托外包催收公司冒充国家机关,采取恐吓、滋扰等软暴力手段催收债务的行为,涉嫌寻衅滋事等犯罪。”

51信用卡创始人、CEO 也于今天早上 6 点在微博做出了回应,一方面承认“对借款人联络沟通过程中出现了一些过激的行为,给个别借款人造成了伤害”;另一方面,也强调了“投资业务到期提现正常”:

整件事情看下来颇有些趣味。违规收集用户信息的说法没了下文,反倒将早已风声鹤唳的 P2P 行业再次推到台前。而这背后,恰好是一部从工具到平台的“进化史”。 01 “踩中每一步”的 51信用卡

51信用卡之所以能够集齐暴力催收、违规收集用户信息、P2P 等众多争议点。在于其从诞生到今天,整体的业务经过了多次调整,这一点由其官方介绍便能看出一些端倪:

“为您提供智能账单管理、还款提醒、信用卡还款、在线办卡、薅羊毛攻略、投资、借贷等一站式金融服务”

而这其中,便大致可分为三个阶段:工具阶段、中介阶段以及信贷阶段。

2012 年到 2013 年,是 51信用卡的第一个阶段。

上一个创业项目——专注于杭州本地二手房的C2C平台房途网进入瓶颈期,孙海涛便在内部分拆了三个项目创业项目。其中一个名为 51账单,由孙海涛与 4 名同事人在西溪留庄御晟酒店鼓捣了一个多月后上线,这便是 51信用卡的前身。很快,51账单在小范围引起了关注。

一方面,彼时正处于移动互联网红利期,各垂直 App 市场都近乎空白;另一方面,当时各银行尚不重视 App,而 51账单最早上线了邮箱同步信用卡账单功能抢到了时间窗口;以及,51账单当时花了不少精力在内容建设,收集各家银行卡的优惠信息。

51账单顺势更名为 51信用卡管家,但之后近一年中一直处于用户增长缓慢,融资困难的瓶颈。一方面,官方将信用卡优惠信息线上化,外加“羊毛党”竞品不断增加,51信用卡优势不再明显。

另一方面,一级市场普遍将其对标随手记这类记账产品,而 51信用卡管家也顺势上线过管理现金账户、银行账户等功能,但用户活跃、留存、增长一直没有起色。

2014 年到 2015 年,是 51信用卡的第二个阶段。

这一时期,51信用卡发现了持有多张信用卡用户有更强的用户粘性,便开始重点发力多卡管理,以及帮银行发行信用卡:用户把所需信息提交给 51信用卡后,银行客户经理便会在后台进行审核,选择合适的客户推进。

这切中了两个机遇:其一,提交一次信息便能办理多家银行信用卡,和 51的信用卡跨行管理业务相契合,获客成本极低;其二,对接了当时各家银行的信用卡开卡业务指标。

孙海涛曾在接受 36Kr 采访时回忆找雷军融资时的经历:

“他那天见了很多创业者,像面试一样,可我那时候的信心很强,就是因为我每天刷新一下后台,办卡收入大概一天就有30万,所以我觉得你不投我也没关系,我也不会死,就是有这种底气。”

据 Oliver Wyman 报告,按 2015 年、2016 年及 2017 年各年的月活跃用户数计,51信用卡运营着中国最大的线上信用卡管理平台。51信用卡招股书则显示,截至 2017 年底,51信用卡管家管理了约 1.063 亿张信用卡。

也是在这一阶段,51信用卡开始初尝金融服务。2014 年 4 月,51 信用卡联合宜信推出了“瞬时贷”。该产品由 51信用卡提供用户订单,宜信进行风控审核,完成授信、提供资金。

但 51信用卡并不满足于导流。

从 2015 至今,是 51信用卡的第三个阶段。

和上一个阶段一样,51信用卡依然是在打时间窗口。对于银行而言,在办卡流程进一步优化、APP、公众号跟上后,通过免手续费、快速到账等手段将用户握在自己手上的条件已经成熟。

对于 51信用卡而言,自然又要寻求新一个增长点,标志性事件是 2015 年 1 月推出创新金融服务平台“51人品”,正式进军 P2P。

该产品借由用户的社交数据、信用卡等信息为其人品值打分,其中“51人品贷”对应小额现金借贷,“51人品”对应理财。两个月不到,用户每天充值就突破了 1 亿元。

在 2016 年 9 月 20 日的四周年庆上, 51信用卡顺势宣布产品要从“信用卡管理”到“负债管理”的转变,不仅要强化“51人品”,更要打造一个“互联网金融生态”:

不断向外输出流量、技术和资产,实现了基础能力的开放式共享,未来将进一步打造科技金融的基础设施服务平台。

从办卡到 P2P,51信用卡的业绩表现赢得了资本的认可,从四周年上宣布的 3.1 亿美元C轮融资,到同年 11 月 1 日宣布的C+轮融资,不过 30天内 51信用卡便获得了近 4 亿美元融资。

简而言之,51信用卡的发展史,也是一部银行的数字化史。 02 “刀口舔血”的 P2P

信贷服务一步步从新增长点变成了 51信用卡的支柱业务。

2015 年时,其信贷服务收入还仅为 1675 万元;到了 2018 年便增长到多达 20.5 亿元,三年增长了近 136 倍,营收占比从不到 20% 增长超过 70%。

P2P 管控趋严,51信用卡也开始慢慢踩下了刹车。

半年报显示,其于 2019 年上半年信贷撮合及服务费收入 8 亿元,同比下滑 13.9%;营收占比则从去年同期的 73.2% 降低至 57.4%。

另一方面,51信用卡的介绍服务费(导流给其它互金平台的渠道费用)收入却进一步上涨,其于 2019 年上半年便是收入近 2 亿元,同比增幅高达 134.5%。

而半年报中 51信用卡更提到,公司赋能其他金融机构向公司客户提供的信贷规模已经超过自身 P2P 平台。

此消彼长间,反映的一个趋势是:51信用卡对于扩大贷款规模已经趋于保守,这和当年不愿为宜信贷做嫁衣的态度正好相反,只能转而通过导流维持运营。

一方面,监管部门在扫黑除恶行动中大力整治催收乱象;另一方面,大量第三方支付机构对无资质平台切断支付通道。而最为关键的是,51信用卡的“互联网金融生态”正面临危机。

在今年 315晚会曝光 “714”高炮、“套路贷”后,监管部门便开始了整治为这类现代金提供风控的数据公司。进入 9 月后,便有公信宝、天翼征信科技、新颜科技、魔蝎科技等几家大的数据公司接连被调查或查封,引起了第三方大数据行业的地震。

而这有志于“互联网金融生态”的 51信用卡而言,显然不是好消息。比如,今年 7 月 3 日,工信部发布的 2019年第一季度电信服务质量通告中,51人品贷便因未经用户同意收集个人信息被点名。

自有 P2P 业务规模在严监管下收紧,“生态”扩张又面临无米下锅,51信用卡的这个冬天看起来并不好过。